Ultima Markets App

Trade Anytime, Anywhere

Important Information

This website is managed by Ultima Markets’ international entities, and it’s important to emphasise that they are not subject to regulation by the FCA in the UK. Therefore, you must understand that you will not have the FCA’s protection when investing through this website – for example:

- You will not be guaranteed Negative Balance Protection

- You will not be protected by FCA’s leverage restrictions

- You will not have the right to settle disputes via the Financial Ombudsman Service (FOS)

- You will not be protected by Financial Services Compensation Scheme (FSCS)

- Any monies deposited will not be afforded the protection required under the FCA Client Assets Sourcebook. The level of protection for your funds will be determined by the regulations of the relevant local regulator.

Note: Ultima Markets is currently developing a dedicated website for UK clients and expects to onboard UK clients under FCA regulations in 2026.

If you would like to proceed and visit this website, you acknowledge and confirm the following:

- 1.The website is owned by Ultima Markets’ international entities and not by Ultima Markets UK Ltd, which is regulated by the FCA.

- 2.Ultima Markets Limited, or any of the Ultima Markets international entities, are neither based in the UK nor licensed by the FCA.

- 3.You are accessing the website at your own initiative and have not been solicited by Ultima Markets Limited in any way.

- 4.Investing through this website does not grant you the protections provided by the FCA.

- 5.Should you choose to invest through this website or with any of the international Ultima Markets entities, you will be subject to the rules and regulations of the relevant international regulatory authorities, not the FCA.

Ultima Markets wants to make it clear that we are duly licensed and authorised to offer the services and financial derivative products listed on our website. Individuals accessing this website and registering a trading account do so entirely of their own volition and without prior solicitation.

By confirming your decision to proceed with entering the website, you hereby affirm that this decision was solely initiated by you, and no solicitation has been made by any Ultima Markets entity.

I confirm my intention to proceed and enter this website Please direct me to the website operated by Ultima Markets , regulated by the FCA in the United KingdomTrong phân tích kỹ thuật, neckline là một khái niệm quen thuộc đối với các trader thường xuyên giao dịch với mô hình giá. Tuy chỉ là một đường kẻ đơn giản, nhưng neckline lại đóng vai trò vô cùng quan trọng trong việc xác định xu hướng, điểm vào lệnh, chốt lời và cắt lỗ. Hiểu đúng neckline là gì, cách hình thành và cách vận dụng nó trong các mô hình như Vai – Đầu – Vai, mô hình hai đỉnh, hay mô hình hai đáy sẽ giúp trader tăng độ chính xác khi phân tích thị trường và đưa ra quyết định giao dịch tốt hơn.

Bài viết này sẽ giúp bạn nắm rõ khái niệm neckline, ý nghĩa của nó, cách kẻ neckline chuẩn, cũng như cách sử dụng neckline để xác định tín hiệu đảo chiều tiếp diễn. Nếu bạn đang muốn nâng cấp khả năng phân tích biểu đồ một cách bài bản và hiệu quả, đây là kiến thức không thể bỏ qua.

Neckline là gì? Khái niệm và vai trò trong phân tích kỹ thuật

Khi tìm hiểu về các mô hình giá, nhiều trader thường đặt câu hỏi neckline là gì và vì sao đường này lại quan trọng trong phân tích kỹ thuật. Neckline thực chất là một đường hỗ trợ hoặc kháng cự được hình thành dựa trên các đỉnh hoặc đáy quan trọng trong mô hình. Đây là yếu tố giúp xác định thời điểm thị trường có thể đảo chiều xu hướng hoặc tiếp diễn xu hướng hiện tại.

Trong thực tế giao dịch, neckline được xem là điểm xác nhận cho nhiều mô hình phổ biến như mô hình Head and Shoulders, Inverse Head and Shoulders, Double Top, Double Bottom. Khi giá phá vỡ neckline một cách dứt khoát, trader thường coi đó là tín hiệu mô hình đã hoàn tất và xu hướng mới có khả năng được hình thành.

Việc hiểu đúng neckline không chỉ giúp trader xác định điểm vào lệnh, mà còn hỗ trợ tối ưu việc đặt dừng lỗ và tính toán mục tiêu lợi nhuận. Nhờ đó, quyết định giao dịch trở nên chính xác và có cơ sở hơn, thay vì cảm tính.

Neckline xuất hiện trong những mô hình nào?

Neckline là thành phần quan trọng trong nhiều mô hình giá đảo chiều kinh điển. Dù mỗi mô hình có cấu trúc khác nhau, nhưng neckline luôn đóng vai trò là đường xác nhận cho tín hiệu đảo chiều hoặc hoàn tất mô hình. Dưới đây là những mô hình phổ biến nhất có sử dụng neckline:

1. Mô hình Vai – Đầu – Vai (Head and Shoulders)

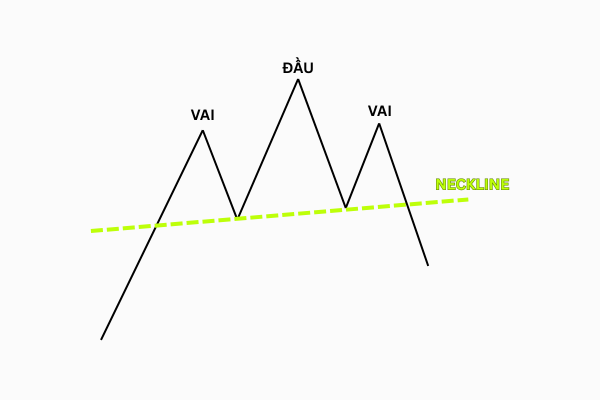

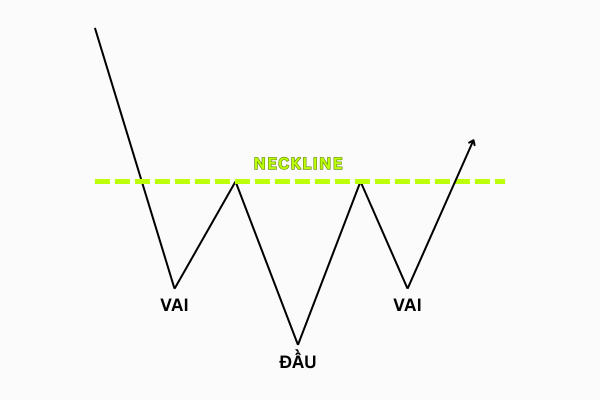

Mô hình Vai – Đầu – Vai (Head and Shoulders) là một trong những mô hình đảo chiều đáng tin cậy nhất trong phân tích kỹ thuật, thường xuất hiện ở cuối một xu hướng tăng mạnh. Mô hình này gồm ba đỉnh: vai trái, đầu, và vai phải, trong đó đỉnh ở giữa (đầu) cao hơn hai đỉnh còn lại. Phần quan trọng nhất của mô hình chính là neckline, đường dùng để xác nhận thời điểm xu hướng đảo chiều chính thức diễn ra.

Để hình dung rõ hơn, neckline của mô hình Vai – Đầu – Vai được vẽ bằng cách nối hai đáy hình thành giữa vai trái – đầu và giữa đầu – vai phải. Đây là đường hỗ trợ cuối cùng của xu hướng tăng. Khi giá phá vỡ neckline, mô hình được xem là hoàn tất và tín hiệu đảo chiều giảm trở nên rõ ràng hơn. Trader có thể sử dụng điểm phá vỡ này để đặt lệnh bán, hoặc chờ giá retest lại neckline để vào lệnh an toàn hơn.

Ngoài việc xác nhận xu hướng đảo chiều, neckline còn giúp xác định mục tiêu giá. Cách tính phổ biến là đo khoảng cách từ đỉnh “đầu” xuống neckline rồi dự phóng xuống bên dưới điểm breakout. Cách đo này cho trader một mức chốt lời hợp lý và có căn cứ rõ ràng.

Mô hình Vai – Đầu – Vai thường được ưa chuộng vì tỷ lệ thành công cao và tín hiệu tương đối rõ ràng. Tuy nhiên, trader vẫn nên kết hợp thêm các yếu tố khác như volume, nến xác nhận hoặc chỉ báo kỹ thuật để tăng độ chính xác trước khi vào lệnh.

2. Mô hình Vai – Đầu – Vai ngược (Inverse Head and Shoulders)

Mô hình Vai – Đầu – Vai ngược (Inverse Head and Shoulders) là phiên bản đảo ngược của mô hình Vai – Đầu – Vai truyền thống và thường xuất hiện ở cuối xu hướng giảm. Đây là một trong những mô hình đảo chiều tăng mạnh mẽ nhất, được nhiều trader xem như tín hiệu sớm cho sự chuyển đổi từ xu hướng giảm sang xu hướng tăng bền vững.

Cấu trúc của mô hình gồm ba đáy: vai trái, đầu, và vai phải, trong đó đáy ở giữa (đầu) sâu hơn hai đáy còn lại. Neckline được vẽ bằng cách nối hai đỉnh nằm giữa vai trái – đầu và giữa đầu – vai phải. Trong mô hình này, neckline đóng vai trò như một đường kháng cự quan trọng. Khi giá phá vỡ neckline theo hướng đi lên, mô hình được coi là hoàn tất và tín hiệu đảo chiều tăng trở nên đáng tin cậy hơn.

Trader thường theo dõi chặt chẽ pha breakout khỏi neckline, vì đây là thời điểm thị trường cho thấy lực mua quay trở lại. Một số trader chọn vào lệnh ngay khi giá vượt neckline, trong khi những người giao dịch thận trọng hơn sẽ chờ giá kiểm tra lại neckline để tìm điểm vào an toàn và có tỷ lệ rủi ro/lợi nhuận tốt hơn.

Tương tự mô hình Vai – Đầu – Vai truyền thống, mục tiêu giá (take profit) cũng được tính bằng cách đo khoảng cách từ đáy “đầu” lên đến neckline rồi dự phóng lên phía trên điểm breakout. Điều này giúp trader xác định vùng chốt lời hợp lý, dựa trên cấu trúc mô hình thay vì phỏng đoán cảm tính.

Mô hình Vai – Đầu – Vai ngược là công cụ hữu ích đối với trader theo trường phái price action. Tuy nhiên, để tăng độ tin cậy, trader nên kết hợp thêm tín hiệu từ nến đảo chiều, volume tăng trong quá trình phá vỡ neckline, hoặc các chỉ báo như RSI hay MACD để xác nhận đà tăng.

3. Mô hình Hai đỉnh (Double Top)

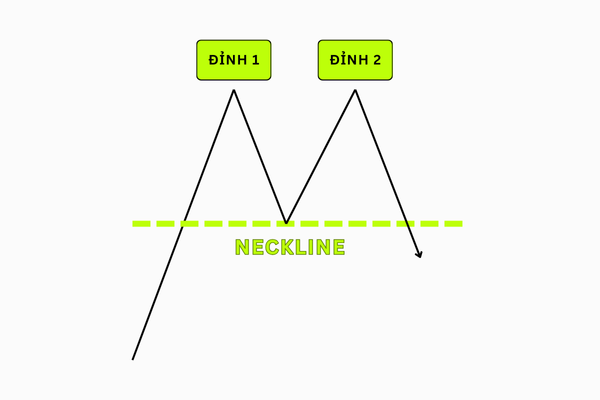

Mô hình Hai đỉnh (Double Top) là mô hình đảo chiều giảm phổ biến, thường xuất hiện sau một xu hướng tăng kéo dài. Đây là tín hiệu cho thấy thị trường đang mất dần động lực tăng và có khả năng đảo chiều đi xuống. Cấu trúc mô hình gồm hai đỉnh liên tiếp có độ cao tương đương nhau, ngăn cách bởi một vùng đáy ở giữa.

Trong mô hình Hai đỉnh, neckline chính là đường hỗ trợ được vẽ qua đáy hình thành giữa hai đỉnh. Đây là yếu tố quan trọng để xác nhận mô hình. Dù thị trường có thể tạo ra hai đỉnh trông giống nhau, mô hình chỉ thật sự hoàn tất khi giá phá vỡ neckline một cách rõ ràng. Khi đó, lực bán thường tăng mạnh và xu hướng giảm bắt đầu hình thành.

Trader thường tận dụng điểm breakout khỏi neckline để vào lệnh bán, hoặc chờ giá quay lại kiểm tra neckline để tìm điểm vào có rủi ro thấp hơn. Cách đặt mục tiêu lợi nhuận cũng tương tự các mô hình đảo chiều khác: đo khoảng cách từ đỉnh xuống neckline, sau đó dự phóng xuống dưới từ điểm breakout.

Một ưu điểm của mô hình Hai đỉnh là tín hiệu khá dễ nhận biết. Tuy nhiên, đôi khi thị trường có thể tạo ra hai đỉnh nhưng không phá vỡ neckline, khiến mô hình thất bại và giá tiếp tục tăng. Vì vậy, trader nên kết hợp thêm các yếu tố xác nhận như:

- Nến đảo chiều xuất hiện tại vùng đỉnh

- Volume tăng trong pha giảm

- Chỉ báo RSI phân kỳ giảm

Nhờ đó, tín hiệu giao dịch từ mô hình Hai đỉnh trở nên đáng tin cậy hơn và hạn chế được các cú phá vỡ giả.

4. Mô hình Hai đáy (Double Bottom)

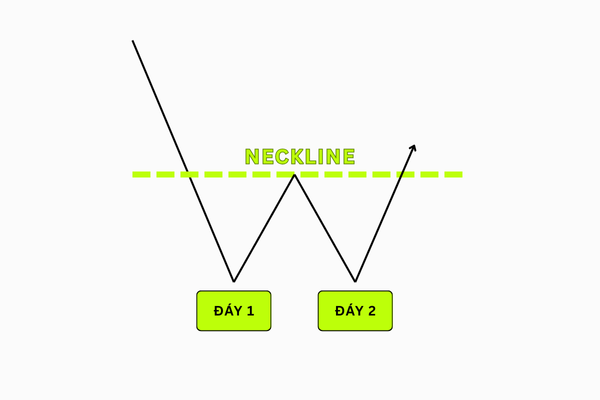

Mô hình Hai đáy (Double Bottom) là mô hình đảo chiều tăng phổ biến, thường xuất hiện sau một xu hướng giảm mạnh. Đây là tín hiệu quan trọng cho thấy lực bán đang suy yếu và thị trường có khả năng chuyển sang xu hướng tăng. Cấu trúc của mô hình gồm hai đáy liên tiếp có độ sâu gần tương đương, ngăn cách bởi một vùng đỉnh ở giữa.

Trong mô hình Hai đáy, neckline chính là đường kháng cự được vẽ qua đỉnh nằm giữa hai đáy. Mô hình chỉ thật sự được xác nhận khi giá phá vỡ neckline theo hướng đi lên. Tại thời điểm này, lực mua thường trở nên mạnh mẽ hơn vì nhiều trader coi đây là tín hiệu đảo chiều rõ ràng và bắt đầu tham gia thị trường.

Khi giao dịch mô hình Hai đáy, có hai cách vào lệnh phổ biến:

- Vào lệnh khi giá phá neckline, phù hợp với trader muốn đón nhịp tăng ngay từ đầu.

- Chờ giá retest neckline, dành cho trader thận trọng, muốn có điểm vào an toàn và mức dừng lỗ ngắn hơn.

Cách tính mục tiêu chốt lời dựa trên mô hình khá đơn giản: đo khoảng cách từ đáy lên đến neckline, sau đó dự phóng khoảng cách này lên phía trên điểm breakout. Đây là mức take profit mang tính kỹ thuật và thường có độ chính xác cao hơn so với việc dự đoán chủ quan.

Tuy là mô hình dễ nhận biết, nhưng Double Bottom cũng có thể đưa ra tín hiệu sai nếu hai đáy không cân đối hoặc giá phá neckline nhưng thiếu volume hỗ trợ. Vì vậy, trader nên kết hợp thêm các yếu tố như:

- nến đảo chiều tại vùng đáy

- RSI phân kỳ tăng

- volume tăng mạnh khi breakout neckline

Những yếu tố này sẽ giúp tín hiệu đảo chiều trở nên rõ ràng và đáng tin cậy hơn.

Tín hiệu giao dịch khi giá phá vỡ neckline (Breakout)

Khi thị trường phá vỡ neckline, đó là thời điểm quan trọng nhất trong toàn bộ mô hình giá. Đây chính là tín hiệu xác nhận xu hướng đảo chiều hoặc tiếp diễn, đồng thời mở ra cơ hội giao dịch có xác suất thành công cao. Tuy nhiên, không phải cú phá vỡ nào cũng đáng tin, trader cần hiểu rõ cách nhận diện breakout thật sự để tránh rơi vào bẫy giá.

Dưới đây là các tín hiệu quan trọng giúp trader đánh giá chất lượng cú phá vỡ neckline và xác định thời điểm vào lệnh hợp lý.

1. Nến đóng cửa vượt qua neckline rõ ràng

Tín hiệu đầu tiên và quan trọng nhất để xác nhận một cú breakout hợp lệ chính là nến đóng cửa vượt qua neckline một cách rõ ràng. Trong phân tích kỹ thuật, hành động giá chỉ mang ý nghĩa xác nhận khi cây nến kết thúc nằm hoàn toàn phía trên hoặc phía dưới neckline, tùy thuộc vào hướng phá vỡ.

Nếu nến chỉ chạm hoặc vượt nhẹ neckline rồi đóng cửa trở lại bên trong mô hình, đó chưa phải là breakout thật, đây thường là dấu hiệu của false breakout hoặc thị trường đang kiểm tra lại vùng giá quan trọng trước khi tiếp tục đi ngang.

Đặc điểm của một nến breakout đáng tin:

- Thân nến dài và dứt khoát, thể hiện lực mua/bán mạnh.

- Nến đóng hoàn toàn bên ngoài neckline, không để bóng nến dài xuyên ngược lại.

- Khối lượng giao dịch (volume) thường tăng lên đáng kể, cho thấy dòng tiền thực sự tham gia.

Một cú breakout chỉ được xem là hợp lệ khi hành động giá thể hiện sự quyết đoán. Điều này giúp trader tự tin hơn khi vào lệnh và hạn chế rủi ro trong bối cảnh thị trường biến động hoặc dễ tạo bẫy giá.

2. Volume tăng mạnh tại thời điểm breakout

Volume là yếu tố then chốt giúp xác nhận một cú phá vỡ neckline có thực sự đáng tin hay không. Khi giá breakout nhưng volume không tăng, đó thường chỉ là chuyển động tạm thời hoặc hành động “đẩy giá” của một nhóm nhỏ trader, rất dễ dẫn đến false breakout. Ngược lại, khi volume tăng mạnh ngay thời điểm giá phá neckline, điều này cho thấy dòng tiền lớn đang tham gia và xu hướng mới có khả năng duy trì bền vững hơn.

Một breakout đáng tin cậy thường đi kèm các dấu hiệu:

- Volume tăng đột biến, cao hơn trung bình những phiên trước đó.

- Volume mở rộng liên tục trong 1 đến 3 nến sau khi phá neckline.

- Phe mua (hoặc phe bán) thể hiện sự áp đảo, đẩy giá đi theo hướng phá vỡ.

Trong những mô hình đảo chiều như Head and Shoulders, Double Top/Bottom, volume thường giảm dần khi mô hình hình thành và chỉ thực sự bùng nổ khi breakout. Đây chính là yếu tố xác nhận rằng đỉnh đáy trước đó đã hoàn tất vai trò của nó và xu hướng mới đã bắt đầu hình thành. Sử dụng volume như một bộ lọc giúp trader tránh vào lệnh sớm, giảm thiểu rủi ro bị quét stop-loss, đồng thời chỉ giao dịch khi thị trường thật sự có dòng tiền hỗ trợ.

3. Sự xuất hiện của nến xung lực (momentum candle)

Nến xung lực (momentum candle) là loại nến có thân dài, đóng cửa gần sát đỉnh hoặc đáy, thể hiện sức mạnh rõ rệt của phe mua hoặc phe bán. Sự xuất hiện của nến xung lực thường báo hiệu sự mở rộng của xu hướng hoặc sự bứt phá khỏi vùng tích lũy.

Đặc điểm nhận diện:

- Thân nến dài vượt trội so với các nến trước đó.

- Râu nến ngắn, giá đóng cửa gần mức cao nhất (nến tăng) hoặc gần mức thấp nhất (nến giảm).

- Khối lượng (nếu xem được) tăng mạnh so với trung bình, thể hiện lực đẩy mạnh mẽ.

Ý nghĩa trong giao dịch:

- Xác nhận xu hướng: Nếu nến xung lực xuất hiện cùng chiều với xu hướng chính, đó là tín hiệu củng cố việc xu hướng đang tiếp tục.

- Breakout đáng tin cậy: Nếu nến xung lực phá vỡ vùng hỗ trợ/kháng cự, khả năng cao thị trường sẽ tiếp tục đi theo hướng bứt phá.

- Tăng tốc thị trường: Khi thị trường thoát khỏi giai đoạn sideway bằng một nến momentum, động lượng thường được duy trì trong vài nến tiếp theo.

Cách ứng dụng thực tế:

- Vào lệnh thuận xu hướng: Chờ giá kiểm tra nhẹ sau nến xung lực để có vị thế tốt hơn.

- Không nên vào ngay lập tức khi nến vừa đóng, vì rủi ro FOMO và giá có thể điều chỉnh ngược nhẹ.

- Kết hợp với vùng hợp lưu: Trendline, MA, SR để tăng độ tin cậy.

Ví dụ:

- Xu hướng tăng: xuất hiện một nến xanh thân dài phá đỉnh gần nhất, tín hiệu thị trường tăng tốc, có thể canh buy khi giá hồi về 30–50% thân nến.

- Xu hướng giảm: nến đỏ mạnh phá đáy, ưu tiên sell khi giá hồi về vùng kháng cự nhỏ.

4. Breakout tại thời điểm thị trường biến động mạnh

Breakout xảy ra khi giá phá vỡ một vùng hỗ trợ, kháng cự hoặc mô hình tích lũy với lực nén đủ lớn. Khi thị trường bước vào giai đoạn biến động mạnh (high volatility), các phiên breakout thường trở nên đáng tin cậy hơn và cho biên độ di chuyển rộng hơn.

Đặc điểm nhận biết:

- Biên độ dao động tăng đột biến.

- Chênh lệch giữa các mức cao–thấp lớn hơn mức trung bình.

- Nhiều nến xung lực liên tiếp hoặc một nến breakout rất mạnh.

- Tin tức, dữ liệu kinh tế hoặc phiên giao dịch trùng giờ mở cửa (London/New York) thường là tác nhân kích hoạt.

Ý nghĩa của breakout khi biến động mạnh:

- Tín hiệu sớm của xu hướng mới: Sau giai đoạn sideway hoặc tích lũy, biến động tăng mạnh cùng breakout thường dẫn tới một xu hướng rõ rệt.

- Khả năng false-break thấp hơn: Khi lực thị trường đủ mạnh, xác suất giá “phá giả” giảm đáng kể.

- Tạo cơ hội lệnh theo đà (momentum trading): Trader có thể tận dụng pullback nhẹ sau breakout để vào lệnh an toàn hơn.

Cách ứng dụng thực tế:

- Xác nhận bằng volume hoặc nến xung lực: Breakout trong biến động mạnh nhưng không có momentum thường thiếu độ tin cậy.

- Đặt lệnh chờ theo xu hướng: Buy stop/Sell stop ở ngoài vùng tích lũy khi kỳ vọng breakout mạnh.

- Tránh giao dịch ngược xu hướng: Biến động mạnh làm stop-loss dễ bị quét nếu cố bắt đỉnh/đáy.

Quản lý rủi ro chặt chẽ: Do spread mở rộng và giá chạy nhanh, cần SL rộng hơn nhưng vẫn phù hợp theo risk management.

Ví dụ:

- Khi tin Non-Farm hoặc CPI phát hành, giá phá mạnh vùng tích lũy sẽ xuất hiện breakout kèm nến momentum, khiến thị trường di chuyển nhanh 30–100 pips chỉ trong vài phút.

- Phiên London mở cửa thường đi kèm biến động tăng, breakout khỏi Asian range tạo ra tín hiệu cho chiến lược London Breakout truyền thống.

5. Giá vượt neckline và không quay lại vùng dưới/ trên ngay lập tức

Một breakout thực sự được xem là đáng tin cậy khi giá vượt qua neckline và không quay lại kiểm tra vùng dưới (với mô hình tăng) hoặc vùng trên (với mô hình giảm) ngay lập tức. Hiện tượng này cho thấy lực mua hoặc lực bán đang áp đảo, giúp xu hướng mới hình thành một cách bền vững hơn.

Đặc điểm nhận biết:

- Giá đóng cửa hoàn toàn bên ngoài neckline, không chỉ chạm hoặc vượt tạm thời.

- Các nến sau breakout tiếp tục đi theo hướng phá vỡ, tạo các mức cao/thấp mới.

- Pullback về neckline, nếu có, chỉ diễn ra nhẹ và nhanh chóng, không đảo ngược hoàn toàn xu hướng.

Ý nghĩa:

- Động lực mạnh mẽ: Lực thị trường đủ lớn để giữ giá vượt khỏi vùng quan trọng.

- Mô hình hoàn chỉnh: Neckline bị phá vỡ kèm giá không quay lại chứng tỏ mô hình đã xác nhận.

- Giảm rủi ro false breakout: Breakout không bị kéo ngược ngay cho thấy tín hiệu đáng tin cậy hơn.

Ứng dụng trong giao dịch:

- Vào lệnh theo chiều breakout sau khi nến đóng cửa xác nhận.

- Dùng các mức stop-loss gần đáy/đỉnh gần nhất để quản lý rủi ro.

- Kết hợp volume hoặc nến xung lực để tăng độ chắc chắn cho quyết định giao dịch.

Hiện tượng giá vượt neckline và không quay lại ngay lập tức là một trong những yếu tố quan trọng giúp trader xác định breakout thật sự mạnh và tối ưu cơ hội vào lệnh thuận xu hướng.

6. Phù hợp với cấu trúc thị trường và bối cảnh xu hướng

Một breakout trở nên đáng tin cậy không chỉ phụ thuộc vào việc giá vượt qua neckline mà còn cần phù hợp với cấu trúc thị trường và bối cảnh xu hướng tổng thể. Nếu breakout xảy ra ngược hướng với xu hướng chính hoặc đi trái với cấu trúc kỹ thuật, khả năng bị đảo chiều hoặc false breakout sẽ cao hơn.

Những yếu tố cần lưu ý:

- Xu hướng lớn: Breakout theo hướng xu hướng chính (trend) thường bền vững hơn. Ví dụ, trong xu hướng tăng dài hạn, breakout trên neckline của mô hình Double Bottom có xác suất thành công cao hơn so với khi breakout ngược chiều.

- Các mức hỗ trợ – kháng cự quan trọng: Neckline càng trùng với vùng hỗ trợ/kháng cự mạnh, breakout càng đáng tin. Ngược lại, phá vỡ ở vùng ít quan trọng dễ tạo tín hiệu giả.

- Chỉ báo động lượng: MACD, RSI, hoặc ADX có thể xác nhận sức mạnh của xu hướng và khả năng duy trì breakout.

- Bối cảnh tin tức và phiên giao dịch: Breakout trùng với phiên giao dịch có thanh khoản cao (London, New York) hoặc các tin kinh tế quan trọng thường có độ tin cậy cao hơn.

Ý nghĩa trong giao dịch:

- Xác nhận rằng breakout phù hợp với “dòng chính” của thị trường, tăng khả năng thành công.

- Giúp trader lọc tín hiệu giả, tránh vào lệnh khi thị trường đang nhiễu hoặc không có định hướng rõ ràng.

- Kết hợp các yếu tố trên giúp trader xây dựng chiến lược giao dịch theo breakout hiệu quả, giảm rủi ro và quản lý vị thế tốt hơn.

Cách xác định và sử dụng neckline chuẩn nhất cho trader

Xác định đúng neckline là bước quan trọng giúp trader đánh giá điểm phá vỡ (breakout), thiết lập chiến lược giao dịch và quản lý rủi ro hiệu quả. Dưới đây là quy trình chi tiết và những lưu ý thực tế giúp bạn kẻ neckline chính xác nhất trên biểu đồ.

1. Xác định các điểm đáy hoặc đỉnh quan trọng

Bước đầu tiên để kẻ neckline chuẩn là xác định đúng các đỉnh hoặc đáy đóng vai trò cấu thành mô hình giá. Đây là phần rất quan trọng, vì nếu chọn sai điểm, toàn bộ mô hình sẽ mất ý nghĩa và tín hiệu breakout trở nên kém chính xác.

Trong phân tích kỹ thuật, mỗi mô hình đảo chiều hoặc tiếp diễn đều có một cấu trúc nhất định. Trader cần quan sát kỹ để tìm ra những mức giá phản ứng mạnh, nơi thị trường tạo ra vùng đảo chiều rõ rệt.

Cách xác định theo từng nhóm mô hình:

- Mô hình đảo chiều giảm (Head and Shoulders): Lấy hai đáy nằm giữa vai trái – đầu – vai phải để kẻ neckline. Đây là vùng hỗ trợ quan trọng; nếu giá phá vỡ xuống dưới, xu hướng giảm thường bắt đầu.

- Mô hình đảo chiều tăng (Inverted Head and Shoulders): Lấy hai đỉnh hình thành giữa các vai và đầu để tạo neckline. Đây là vùng kháng cự mạnh; khi bị phá vỡ, xu hướng tăng có khả năng hình thành.

- Mô hình hai đỉnh (Double Top) và hai đáy (Double Bottom): Neckline là đường đi qua đáy giữa hai đỉnh (với Double Top) hoặc đỉnh giữa hai đáy (với Double Bottom). Đây là mô hình rất phổ biến, đặc biệt trong giai đoạn thị trường sideway.

- Các mô hình tiếp diễn (ví dụ: Cup and Handle, Flag, Pennant): Chọn những điểm phản ứng giá mạnh nhất và xuất hiện lặp lại để hình thành một đường hỗ trợ hoặc kháng cự rõ ràng.

Lưu ý quan trọng để tối ưu độ chính xác:

- Chỉ chọn những swing high hoặc swing low rõ ràng, có phản ứng mạnh từ thị trường.

- Không dùng các “nhiễu nhỏ” hoặc các mức giá biến động ngẫu nhiên, vì chúng không đại diện cho dòng tiền thật.

- Khi mô hình vẫn đang phát triển, trader có thể phải điều chỉnh nhẹ các điểm đỉnh – đáy dựa trên dữ liệu mới.

Việc xác định đúng các đỉnh hoặc đáy quan trọng sẽ giúp đường neckline phản ánh chính xác tâm lý thị trường, từ đó hỗ trợ trader nhận diện tín hiệu breakout mạnh và vào lệnh tự tin hơn.

2. Dùng đường thẳng (trendline) để nối các điểm

Sau khi đã xác định đúng các đỉnh hoặc đáy quan trọng, bước tiếp theo để hoàn thiện neckline là dùng một đường trendline để nối các điểm này lại với nhau. Đây là bước giúp trader có được đường hỗ trợ hoặc kháng cự rõ ràng, đóng vai trò là “ranh giới” quyết định sự đảo chiều của mô hình giá.

Khi kẻ trendline để tạo neckline, trader cần đảm bảo đường nối phải đi qua tối thiểu hai điểm quan trọng (đỉnh hoặc đáy), và lý tưởng nhất là có nhiều lần giá chạm lại để xác nhận độ tin cậy. Càng nhiều lần giá phản ứng tại đường này, neckline càng mạnh và tín hiệu breakout sau đó càng đáng tin.

Cách kẻ trendline đúng chuẩn:

- Với mô hình đảo chiều tăng (Inverted Head and Shoulders, Double Bottom):

Sử dụng đường thẳng nối hàng loạt đỉnh giữa các cấu trúc mô hình để tạo neckline đóng vai trò kháng cự. - Với mô hình đảo chiều giảm (Head and Shoulders, Double Top):

Nối các đáy quan trọng tạo thành một đường hỗ trợ, là nơi giá có thể bị phá vỡ khi xu hướng giảm mạnh xuất hiện. - Trendline có thể ngang hoặc hơi nghiêng:

Neckline thường không hoàn toàn phẳng mà có thể nghiêng lên hoặc nghiêng xuống nhẹ tùy vào cấu trúc thị trường.

- Neckline dốc lên cho thấy lực mua còn khá mạnh.

- Neckline dốc xuống phản ánh lực bán đang chiếm ưu thế.

Lưu ý để kẻ neckline chính xác nhất:

- Chỉ kẻ ở khung thời gian có đủ dữ liệu (H1 trở lên cho độ tin cậy cao).

- Ưu tiên dùng giá đóng cửa (close) thay vì bóng nến để giảm nhiễu, nhưng trong một số trường hợp có thể kết hợp cả hai.

- Không cố ép các điểm vào trendline; nếu thị trường không “hợp tác”, mô hình có thể chưa hoàn chỉnh.

Việc kẻ đúng trendline để hình thành neckline không chỉ giúp trader nhận diện mô hình giá, mà quan trọng hơn còn hỗ trợ xác định vùng breakout mạnh, nơi nhiều cơ hội giao dịch giá trị xuất hiện. Dùng trendline chính xác là bước then chốt để hiểu đúng hành vi thị trường và nâng cao hiệu quả phân tích kỹ thuật.

3. Ưu tiên khung thời gian lớn để tăng độ chính xác

Khi xác định neckline, việc lựa chọn khung thời gian phù hợp có ảnh hưởng rất lớn đến độ chính xác của mô hình. Trong phân tích kỹ thuật, các mô hình giá xuất hiện trên khung thời gian lớn như H4, D1 hoặc W1 thường phản ánh dòng tiền mạnh và mang tính định hướng xu hướng dài hạn, từ đó tạo ra neckline đáng tin cậy hơn.

Trên những khung thời gian nhỏ (M5, M15, M30), giá biến động nhiều, dễ nhiễu và thường xuyên tạo các đỉnh đáy không rõ ràng. Điều này khiến trader dễ xác định sai neckline hoặc gặp nhiều trường hợp “break giả”, dẫn đến vào lệnh sớm và chịu rủi ro cao.

Vì sao nên ưu tiên khung lớn khi phân tích neckline?

- Độ nhiễu thấp hơn: Mỗi cây nến trên khung lớn bao hàm nhiều biến động nhỏ, giúp loại bỏ phần lớn chuyển động ngẫu nhiên.

- Mô hình giá rõ ràng hơn: Các cấu trúc như Head and Shoulders, Double Top, Double Bottom… thể hiện đầy đủ và có hình dạng chuẩn hơn.

- Breakout đáng tin hơn: Khi giá phá neckline trên khung H4 hoặc D1, lực xu hướng thường mạnh và kéo dài hơn so với khung nhỏ.

- Tỷ lệ thắng cao hơn: Vì ít xảy ra false breakout, chiến lược giao dịch theo neckline trở nên ổn định và hiệu quả hơn.

Cách lựa chọn khung thời gian tối ưu:

- Nếu giao dịch trung và dài hạn: ưu tiên D1 và H4 để xác định neckline.

- Nếu giao dịch ngắn hạn nhưng vẫn muốn độ chính xác cao: dùng H1, nhưng cần kiểm tra lại (confirmation) trên H4.

- Tránh dựa hoàn toàn vào các khung quá nhỏ (M1 đến M15), trừ khi backtest hoặc phân tích vi mô.

Ưu tiên các khung thời gian lớn giúp trader nhìn rõ hành vi thị trường, từ đó xác định neckline một cách chắc chắn và giảm thiểu sai lầm. Đây là nguyên tắc quan trọng mà bất kỳ trader nào giao dịch theo mô hình giá cũng nên ghi nhớ.

4. Chờ nến đóng cửa xác nhận breakout

Sau khi xác định được neckline và kẻ trendline đầy đủ, trader nên sử dụng volume hoặc các chỉ báo kỹ thuật để kiểm chứng xem neckline có thực sự đáng tin cậy hay không. Đây là bước quan trọng nhằm tránh rơi vào bẫy “breakout giả”, đặc biệt trong thị trường có biến động mạnh hoặc xu hướng yếu.

Volume phản ánh sức mạnh thật sự của dòng tiền. Khi mô hình đang hình thành, volume sẽ cho trader biết liệu phe mua hoặc phe bán có đủ lực để tạo ra một cú phá vỡ neckline hay không. Đây là yếu tố giúp tăng độ chắc chắn trước khi đưa ra quyết định vào lệnh.

Cách sử dụng volume để kiểm tra neckline:

- Trong mô hình đảo chiều tăng (Inverted Head and Shoulders, Double Bottom):

Volume thường giảm dần trong giai đoạn giảm giá nhưng tăng mạnh khi giá phá neckline. Điều này chứng tỏ lực mua đã quay lại thị trường. - Trong mô hình đảo chiều giảm (Head and Shoulders, Double Top): Volume tăng trong giai đoạn hình thành đỉnh nhưng tăng mạnh khi phá neckline xuống dưới, xác nhận xu hướng giảm.

- Nếu volume thấp khi break: Đây là dấu hiệu cảnh báo có thể xảy ra false breakout, trader nên chờ thêm nến xác nhận hoặc retest neckline.

Kết hợp thêm một số chỉ báo kỹ thuật để nâng độ chính xác:

- RSI: Tìm phân kỳ giữa giá và RSI để xác nhận đỉnh và đáy mà neckline dựa vào là đáng tin cậy. Phân kỳ thường xuất hiện trước khi giá phá neckline.

- MACD: MACD cắt lên (hoặc xuống) đường tín hiệu gần vùng neckline là một dấu hiệu sớm của đảo chiều.

- MA (Moving Average): Khi giá phá neckline đồng thời vượt MA quan trọng (như MA50, MA200), tín hiệu breakout sẽ mạnh mẽ hơn.

- Volume Profile hoặc VWAP: Dùng để xác định vùng giá có thanh khoản lớn, hỗ trợ việc đánh giá neckline có thực sự là mức kháng cự/hỗ trợ quan trọng không.

Việc kiểm tra neckline bằng volume hoặc các chỉ báo kỹ thuật là bước cần thiết để đảm bảo tín hiệu giao dịch đủ mạnh và đáng tin cậy. Khi chỉ dựa vào hành động giá, trader rất dễ bị đánh lừa bởi những cú phá vỡ giả, đặc biệt trong giai đoạn thị trường biến động mạnh hoặc thiếu thanh khoản. Volume và chỉ báo đóng vai trò như “tín hiệu xác nhận”, giúp trader giảm rủi ro vào lệnh sai, đồng thời làm rõ liệu lực mua bán có thật sự đủ mạnh để duy trì xu hướng sau khi phá vỡ neckline hay không. Nhờ đó, khả năng bị quét stop loss trong các bẫy giá được giảm đáng kể. Bên cạnh đó, việc kiểm tra thêm các yếu tố hỗ trợ cũng giúp trader chắc chắn rằng mô hình giá đã hoàn thiện và breakout xảy ra đúng với kỳ vọng, từ đó đưa ra quyết định giao dịch tự tin và hiệu quả hơn.

5. Kiểm tra lại bằng công cụ phân tích kỹ thuật

Bên cạnh volume và các chỉ báo động lượng, trader nên sử dụng thêm những công cụ phân tích kỹ thuật khác để kiểm chứng độ chính xác của neckline. Các công cụ này giúp xác định xem đường neckline có thật sự nằm tại vùng giá quan trọng hay không, đồng thời giảm nguy cơ giao dịch dựa trên mô hình chưa hoàn thiện.

Một trong những công cụ phổ biến nhất là Fibonacci Retracement. Trader có thể dùng Fibonacci để xem neckline có trùng với các mức quan trọng như 38.2%, 50% hoặc 61.8% không. Khi neckline trùng với một trong các mức này, khả năng thị trường phản ứng mạnh và tạo breakout đáng tin cậy sẽ cao hơn.

Ngoài ra, Fibonacci Extension giúp ước tính mục tiêu giá sau khi phá neckline, cho phép trader lên kế hoạch take profit hợp lý. Trendline phụ, kênh giá (price channel) hoặc đường MA dài hạn (MA100, MA200) cũng là những yếu tố hỗ trợ quan trọng. Nếu neckline giao cắt hoặc trùng với các đường này, đó là tín hiệu cho thấy vùng giá đang mang tính “hợp lưu” mạnh, nơi dòng tiền dễ tập trung và tạo biến động lớn.

Việc kiểm tra lại bằng các công cụ phân tích kỹ thuật giúp trader hạn chế sai lệch khi vẽ neckline, tăng độ chắc chắn cho tín hiệu mô hình và hỗ trợ đưa ra quyết định giao dịch có xác suất cao hơn. Đây là bước quan trọng trong quy trình phân tích, đặc biệt với những mô hình phức tạp hoặc xuất hiện trong bối cảnh thị trường biến động mạnh.

6. Điều chỉnh neckline nếu mô hình phát triển thêm

Trong thực tế giao dịch, mô hình giá không phải lúc nào cũng hình thành một cách hoàn chỉnh ngay từ đầu. Khi thị trường tiếp tục biến động, các đỉnh đáy mới xuất hiện có thể làm thay đổi cấu trúc mô hình ban đầu. Vì vậy, trader cần linh hoạt điều chỉnh neckline theo diễn biến mới để đảm bảo đường giá này vẫn phản ánh đúng hành vi thị trường và đặt tại những vùng hỗ trợ/kháng cự thực sự quan trọng.

Trong giai đoạn mô hình đang phát triển, giá có thể tạo ra:

- một đáy mới sâu hơn (trong mô hình Vai – Đầu – Vai ngược),

- một đỉnh mới cao hơn (trong mô hình Hai đáy),

- hoặc các điểm swing high/swing low mới có độ phản ứng mạnh hơn.

Khi đó, trader nên kiểm tra lại trendline của neckline: nếu các điểm mới có độ tin cậy cao hơn, cần kéo lại đường neckline để bám sát các điểm phản ứng giá mới này. Điều này giúp mô hình trở nên chính xác hơn, đồng thời tránh việc trader giao dịch theo một neckline đã lỗi thời hoặc không còn phù hợp.

Một số lưu ý khi điều chỉnh neckline:

- Không điều chỉnh quá thường xuyên, chỉ thực hiện khi xuất hiện đỉnh/đáy mới rõ ràng và có volume hoặc hành động giá xác nhận.

- Nếu mô hình thay đổi cấu trúc hoàn toàn, trader nên xem xét mô hình mới thay vì cố bám vào mô hình cũ.

- Luôn kiểm tra lại độ dốc của neckline (ngang, dốc lên hoặc dốc xuống) vì điều này ảnh hưởng đến ý nghĩa mô hình và điểm breakout.

- Việc cập nhật neckline mới có thể dẫn đến vùng breakout khác so với dự kiến, vì vậy trader cần linh hoạt điều chỉnh kế hoạch vào lệnh và quản lý rủi ro.

Điều chỉnh neckline khi mô hình phát triển thêm cho phép trader bám sát thị trường một cách chủ động, tránh giao dịch dựa trên cấu trúc cũ và tăng độ tin cậy cho những quyết định breakout hoặc retest quan trọng. Đây là kỹ năng quan trọng giúp trader đọc hiểu thị trường chính xác hơn và tối ưu cơ hội giao dịch.

Những sai lầm thường gặp khi giao dịch với neckline

Khi áp dụng chiến lược giao dịch theo neckline, trader thường mắc phải một số sai lầm phổ biến, ảnh hưởng trực tiếp đến hiệu quả và rủi ro của giao dịch. Hiểu rõ những lỗi này sẽ giúp nâng cao độ chính xác và bảo vệ vốn tốt hơn.

Một sai lầm thường gặp là vẽ sai hoặc quá sớm neckline khi mô hình chưa hoàn thiện. Nhiều trader vội xác định các điểm swing high/swing low mà chưa quan sát đủ hành vi giá, dẫn đến breakout giả hoặc retest không đáng tin. Liên quan đến đó, việc vào lệnh ngay khi giá chạm neckline mà không chờ nến đóng cửa xác nhận cũng là lý do phổ biến khiến tín hiệu breakout thất bại.

Một lỗi khác là bỏ qua volume hoặc chỉ báo xác nhận. Breakout mà không có dòng tiền hỗ trợ thường chỉ là biến động tạm thời, rất dễ đảo chiều. Ngoài ra, không xem xét bối cảnh xu hướng tổng thể cũng khiến trader dễ giao dịch ngược trend, từ đó rủi ro tăng cao.

Một điểm nữa là quản lý rủi ro kém. Stop-loss quá chặt hoặc quá rộng, không đặt take profit hợp lý, đều có thể dẫn đến thua lỗ hoặc bỏ lỡ lợi nhuận tiềm năng. Thậm chí, trader đôi khi kỳ vọng vào retest nhưng thị trường không quay lại, dẫn đến quyết định sai lầm hoặc bỏ lỡ cơ hội.

Hiểu và tránh những sai lầm này giúp trader giao dịch với neckline hiệu quả hơn, nâng cao khả năng nhận diện breakout thật sự, quản lý vốn khoa học và cải thiện tỷ lệ thắng trong thực chiến.

Thực hành mô hình Neckline trên Ultima Markets

Sau khi nắm vững lý thuyết về neckline, việc đưa kiến thức vào thực hành trên nền tảng giao dịch thực tế là bước quan trọng giúp trader nâng cao kỹ năng và tự tin trong phân tích thị trường. Ultima Markets cung cấp đầy đủ công cụ và tính năng hỗ trợ, từ biểu đồ đa khung thời gian, chỉ báo kỹ thuật đến volume và nến xung lực, giúp việc quan sát và xác định neckline trở nên chính xác hơn.

Đầu tiên, trader cần chọn một cặp tài sản muốn giao dịch, ví dụ như Forex, kim loại hay chỉ số. Trên biểu đồ, sử dụng các công cụ vẽ trendline để nối các đỉnh hoặc đáy quan trọng, tạo ra đường neckline. Việc kết hợp các khung thời gian lớn như H4, D1 sẽ giúp loại bỏ nhiễu giá và tăng độ tin cậy của mô hình.

Tiếp theo, quan sát volume và hành vi nến để xác nhận breakout. Ultima Markets cung cấp các chỉ báo như MACD, RSI hay Bollinger Bands, giúp trader kiểm chứng xu hướng và đo lực thị trường. Khi giá vượt qua neckline với volume cao và nến xung lực, trader có thể thiết lập lệnh Buy/Sell hoặc lệnh chờ Buy Stop/Sell Stop tùy chiến lược.

Thực hành mô hình neckline trên Ultima Markets giúp trader không chỉ nhận diện breakout chính xác mà còn phát triển kỹ năng ra quyết định dựa trên dữ liệu trực quan, công cụ kỹ thuật và quản lý rủi ro thực tế, từ đó tối ưu hóa lợi nhuận và nâng cao hiệu quả giao dịch.

Để áp dụng lý thuyết vào thực tế, trader có thể bắt đầu thực hành ngay trên nền tảng Ultima Markets. Tại đây, các công cụ vẽ biểu đồ, chỉ báo kỹ thuật và tính năng alert giúp bạn quan sát, phân tích và thực hiện lệnh breakout theo mô hình neckline một cách chính xác và hiệu quả.

Câu hỏi thường gặp về Neckline

1. Neckline là gì và tại sao quan trọng?

Neckline là đường nối các đỉnh hoặc đáy quan trọng trong các mô hình giá như Head and Shoulders, Double Top/Bottom. Nó đóng vai trò là mức hỗ trợ hoặc kháng cự quan trọng, giúp xác định breakout và dự đoán hướng đi tiếp theo của thị trường.

2. Làm thế nào để vẽ đúng neckline?

Trader nên chọn các đỉnh hoặc đáy rõ ràng, liên tiếp, tạo cấu trúc mô hình hoàn chỉnh. Sử dụng trendline để nối các điểm này. Khung thời gian lớn như H4, D1 thường cho kết quả chính xác hơn so với khung nhỏ, vì giảm nhiễu giá.

3. Breakout thật sự của neckline như thế nào?

Breakout thật sự xảy ra khi giá đóng cửa vượt hoàn toàn neckline, đi kèm volume tăng mạnh và thường có nến xung lực. Giá không quay lại vùng dưới (mô hình tăng) hoặc vùng trên (mô hình giảm) ngay lập tức.

4. Neckline có luôn đi kèm retest không?

Không phải mọi breakout đều retest. Một số mô hình, đặc biệt trong xu hướng mạnh, giá có thể đi thẳng theo hướng breakout. Trader nên quan sát volume và hành vi nến để quyết định vào lệnh an toàn.

5. Sai lầm thường gặp khi giao dịch theo neckline là gì?

Các sai lầm phổ biến bao gồm vẽ sai hoặc quá sớm neckline, vào lệnh khi chưa có nến xác nhận, bỏ qua volume và bối cảnh xu hướng, quản lý rủi ro kém hoặc kỳ vọng retest mà thị trường không thực hiện.

6. Có thể áp dụng mô hình neckline với tất cả các loại tài sản không?

Mô hình neckline có thể áp dụng cho Forex, cổ phiếu, kim loại, chỉ số hay tiền điện tử. Tuy nhiên, trader cần quan sát thanh khoản và biến động của từng loại tài sản để lựa chọn khung thời gian và chiến lược phù hợp.

Miễn trừ trách nhiệm: Nội dung này chỉ được cung cấp nhằm mục đích thông tin và không cấu thành, cũng như không nên được hiểu là lời khuyên về tài chính, đầu tư hoặc chuyên môn khác. Mọi nhận định hoặc ý kiến được nêu trong tài liệu này không nên được xem là khuyến nghị từ Ultima Markets hoặc tác giả liên quan đến bất kỳ sản phẩm, chiến lược hay giao dịch đầu tư cụ thể nào. Người đọc được khuyến nghị không nên chỉ dựa vào tài liệu này khi đưa ra quyết định đầu tư và nên tìm kiếm tư vấn độc lập khi cần thiết.